Pandemia, dynamiczny wzrost cen towarów i usług oraz niepewna sytuacja gospodarcza na nowo określają zachowania konsumentów. Restauracje, zagraniczne wyjazdy i ogólnie pojęta rozrywka tracą na znaczeniu – na tych wydatkach chce oszczędzać połowa Polaków. Tyle samo z nich chce oszczędzać. Na przeszkodzie stoją jednak zbyt niskie dochody, rosnące koszty utrzymania i coraz wyższe raty kredytów.

Według Głównego Urzędu Statystycznego (GUS) inflacja konsumencka (CPI) w sierpniu 2022 r. wyniosła 16,1% w porównaniu z analogicznym miesiącem ubiegłego roku. Dane te były zaskoczeniem dla większości ekonomistów, którzy spodziewali się kosmetycznego spadku dynamiki cen towarów i usług konsumpcyjnych. Konsensus rynkowy przewidywał obniżenie lipcowego odczytu 15,6% do 15,4% w sierpniu. W rezultacie zmagamy się aktualnie z najwyższą inflacją konsumencką od marca 1997 r. (16,6%).

Dane ostateczne dotyczące poziomu inflacji CPI w sierpniu 2022 r. w ujęciu rok do roku okazały się zbieżne z szybkim szacunkiem GUS (16,1%). Zmiany cen towarów i usług konsumpcyjnych w wybranych kategoriach w ujęciu rok do roku i miesiąc do miesiąca prezentowały się następująco:

- żywność i napoje bezalkoholowe: 17,5% rdr i 1,6% mdm;

- użytkowanie mieszkania lub domu i nośniki energii: 27,4% rdr i 2,6% mdm;

- paliwa do prywatnych środków transportu: 23,3% rdr i –8,3% mdm.

Pomimo faktu, że w porównaniu do lipca ceny paliw do prywatnych środków transportu spadły o ponad 8%, to wysoka dynamika w innych kategoriach przełożyła się na wyższy od oczekiwań odczyt inflacji konsumenckiej. Na domiar złego coraz częściej pojawiają się głosy, że już na początku przyszłego roku inflacja CPI zamelduje się powyżej psychologicznego poziomu 20%.

Pogorszenie nastrojów i trudne perspektywy na przyszłość skłaniają do pytania – jak dynamiczna utrata siły nabywczej pieniądza wpływa na nasze zachowania i sposób zarządzania domowym budżetem?

Ponad połowa Polaków twierdzi, że warto oszczędzać w czasach kryzysu

Zgodnie z badaniem “Postawy Polaków wobec finansów” przeprowadzonym w lutym 2022 r. na zlecenie Fundacji Think! i Fundacji Citi Handlowy im. L. Kronenberga wysokość zgromadzonych oszczędności w okresie pandemii zmniejszyła się w przypadku 38% Polaków. Z kolei 18% zwiększyło swoje oszczędności, a 44% ankietowanych nie zauważyło znaczących zmian w tym obszarze.

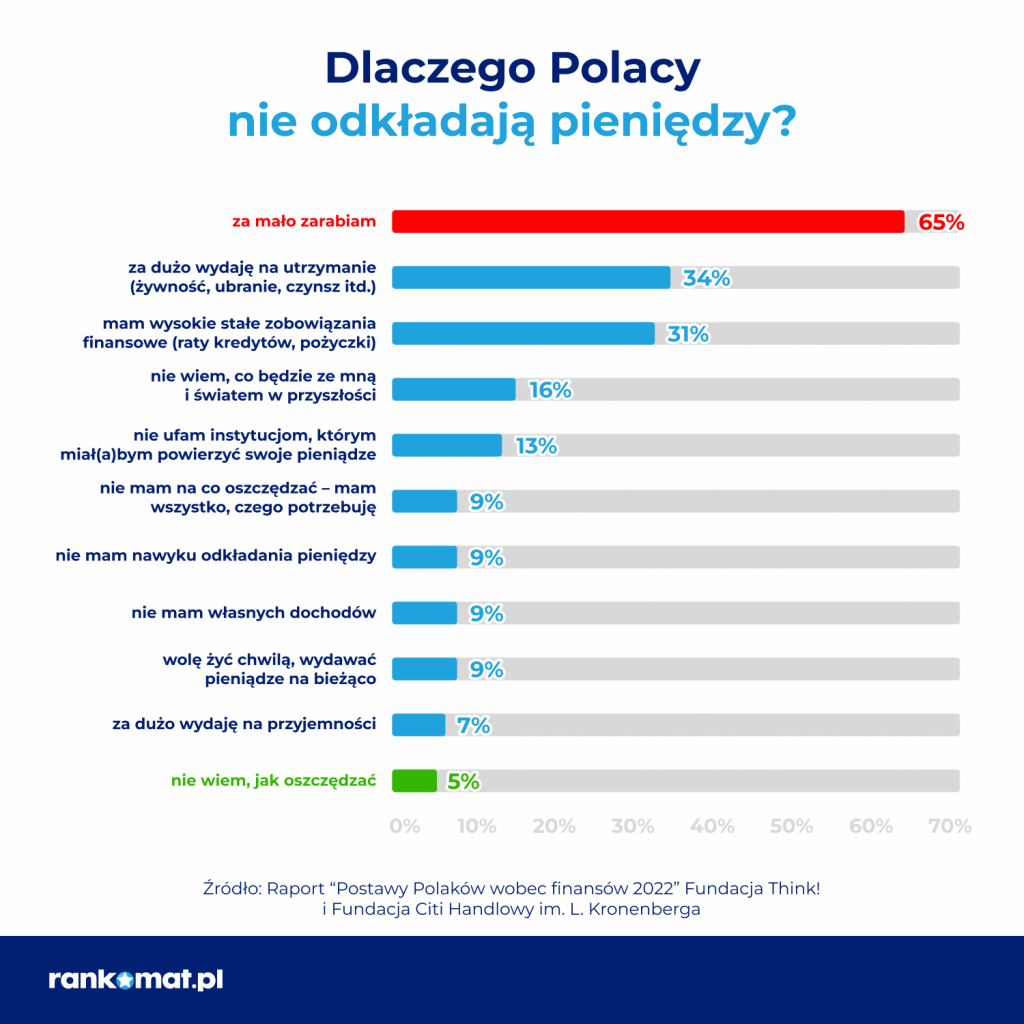

Najczęstszym powodem nieodkładania pieniędzy były niskie dochody, z czym zgodziło się 65% badanych. Na kolejnych miejscach znalazły się zbyt duże koszty utrzymania (34%) i wysokie stałe zobowiązania finansowe, jak kredyty i pożyczki (31%). Na przeciwnym biegunie znalazły się wydatki na przyjemności (7%) i brak umiejętności oszczędzania (5%). Powyższe powody wskazywały tylko osoby, które zadeklarowały nieodkładanie pieniędzy.

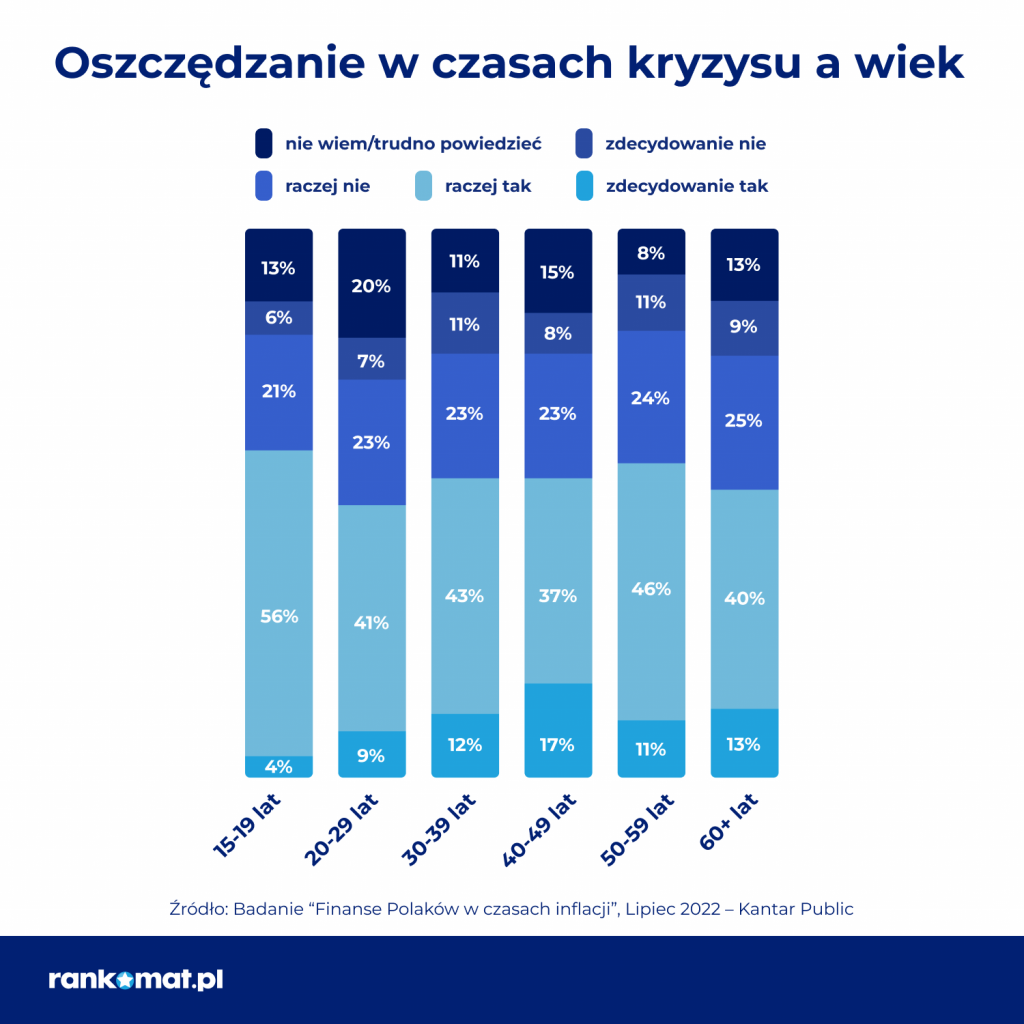

Pomimo coraz trudniejszej sytuacji gospodarczej ponad połowa Polaków uważa, że warto oszczędzać. Według badania “Finanse Polaków w czasach inflacji” przeprowadzonego w lipcu 2022 r. przez Kantar Public, 42% ankietowanych jest zdania, że raczej warto oszczędzać, a 12% zdecydowanie popiera odkładanie pieniędzy. Przeciwnego zdania jest 32% badanych – w tym raczej nie (23%) i zdecydowanie nie (9%). Zdania na ten temat nie ma 14% biorących udział w badaniu.

Największymi zwolennikami oszczędzania są osoby w wieku od 15 do 19 lat – zdecydowanie tak (4%) i raczej tak (56%). Z kolei najwięcej przeciwników odkładania pieniędzy znajdziemy w grupie wiekowej od 50 do 59 lat – zdecydowanie nie (11%) i raczej nie (24%). Najbardziej niezdecydowane w tym temacie są osoby w wieku od 20 do 29 lat (20%).

Mając na uwadze główne przesłanki utrudniające Polakom odkładanie pieniędzy, dalszy wzrost inflacji jeszcze bardziej pogłębi ten problem. Spowolnienie gospodarcze i dynamicznie rosnące ceny spowodują również, że osoby posiadające oszczędności będą musiały coraz częściej naruszać zgromadzony kapitał w celu zaspokojenia bieżącej konsumpcji.

W trudnych czasach 56% Polaków ogranicza wydatki w restauracjach

Dynamiczny wzrost cen towarów i usług oraz obciążenie budżetów domowych coraz wyższymi ratami kredytowymi istotnie wpływają na zmianę dotychczasowych zachowań konsumentów. Według badania przeprowadzonego w lipcu 2022 r. na zlecenie rankomat.pl pogarszająca się sytuacja gospodarcza skłoniła 56% ankietowanych do ograniczenia wydatków w restauracjach, pubach i kawiarniach.

W dalszej kolejności badani starali się zaoszczędzić na podróżach i wakacjach (47%). Następne kategorie to kultura i rozrywka (46%), ubrania i obuwie (45%), alkohol i spotkania towarzyskie (41%) oraz paliwo do samochodu (41%). Najrzadziej jako źródło oszczędności wskazywano wsparcie dla organizacji dobroczynnych (20%), subskrypcje typu Netflix, telewizja kablowa czy abonament telefoniczny (20%) i ubezpieczenia (10%). Co ciekawe 7% badanych stwierdziło, że obecna sytuacja gospodarcza nie skłoniła ich do oszczędzania, a ich wydatki są zbliżone do wydatków w 2021 roku.

Powyższe deklaracje respondentów warto zestawić z badaniem zrealizowanym w okresie od 4 do 11 maja 2022 r. przez ARC Rynek i Opinia. Pozwala ono ocenić, jak Polacy zachowywali się wobec wzrostu cen, inflacji i wyższych stóp procentowych. Wybrane z postawy konsumentów ujęte w wynikach badania prezentowały się następująco:

- rezygnacja z luksusów, np. wyjść do restauracji (38%);

- ograniczenie jazdy samochodem z powodu ceny benzyny (35%);

- rezygnacja z większej zaplanowanej inwestycji (21%);

- rezygnacja z zaciągnięcia planowanego kredytu (18%);

- zwiększenie konsumpcji, bo pieniądze są coraz mniej warte (7%).

W walce z inflacją Polacy stawiają głównie na złoto i nieruchomości

Dwucyfrowa inflacja sprawia, że posiadacze oszczędności zastanawiają się, w co warto zainwestować, aby jak najmocniej ograniczyć spadek wartości odłożonych pieniędzy. Według badania zrealizowanego na zlecenie rankomat.pl w lipcu 2022 r. wśród najpopularniejszych rozwiązań znalazło się złoto (31%), nieruchomości w Polsce (30%) i waluty obce (21%). Co ciekawe ponad jedna piąta ankietowanych (21%) wskazała inwestycję w rozwój osobisty i zawodowy.

Zdecydowanie mniejszym zainteresowaniem Polaków cieszył się własny biznes (13%), inwestycje w surowce (13%), lokaty i konta oszczędnościowe (11%) oraz akcje i udziały (10%). Z kolei niemal jedna piąta badanych nie wiedziała, w co warto zainwestować w obecnej sytuacji gospodarczej.

– Prognozowanie poziomu stóp procentowych, szczytu inflacji konsumenckiej czy momentu odwrócenia trendu na WIG20 to najgorętsze tematy ostatnich miesięcy. Przewidywania większości analityków dotyczące delikatnego spadku inflacji CPI w sierpniu w ujęciu rok do roku nie sprawdziły się. Jeden z członków RPP prognozuje, że już na początku 2023 r. wskaźnik cen towarów i usług konsumpcyjnych przekroczy 20 procent. Oznacza to, że coraz trudniej będzie odkładać jakiekolwiek pieniądze, a osoby posiadające oszczędności będą musiały z nich częściej korzystać, aby utrzymać dotychczasowy poziom życia – mówi Bartłomiej Borucki ekspert rankomat.pl.